Уведомление о переходе на УСН

Вновь созданные и уже действующие организации и индивидуальные предприниматели могут подать в налоговую инспекцию уведомление о переходе на УСН (упрощенную систему налогообложения).

Вновь созданные и уже действующие организации и индивидуальные предприниматели могут подать в налоговую инспекцию уведомление о переходе на УСН (упрощенную систему налогообложения).

Воспользоваться таким режимом, как УСН, — право каждого предпринимателя или организации. Осуществляется оно в добровольном порядке путем подачи рассматриваемого вида уведомления. Более никаких документов представлять не требуется.

Переход на УСН осуществляется одним способом, но в разные сроки. В зависимости от ранее использовавшегося режима. Он может применяться и наряду с другими налоговыми режимами. С общей информацией о переходе на УСН ознакомьтесь в этой статье, а нюансы, исходя из конкретных обстоятельств, можно уточнить у дежурного юриста сайта.

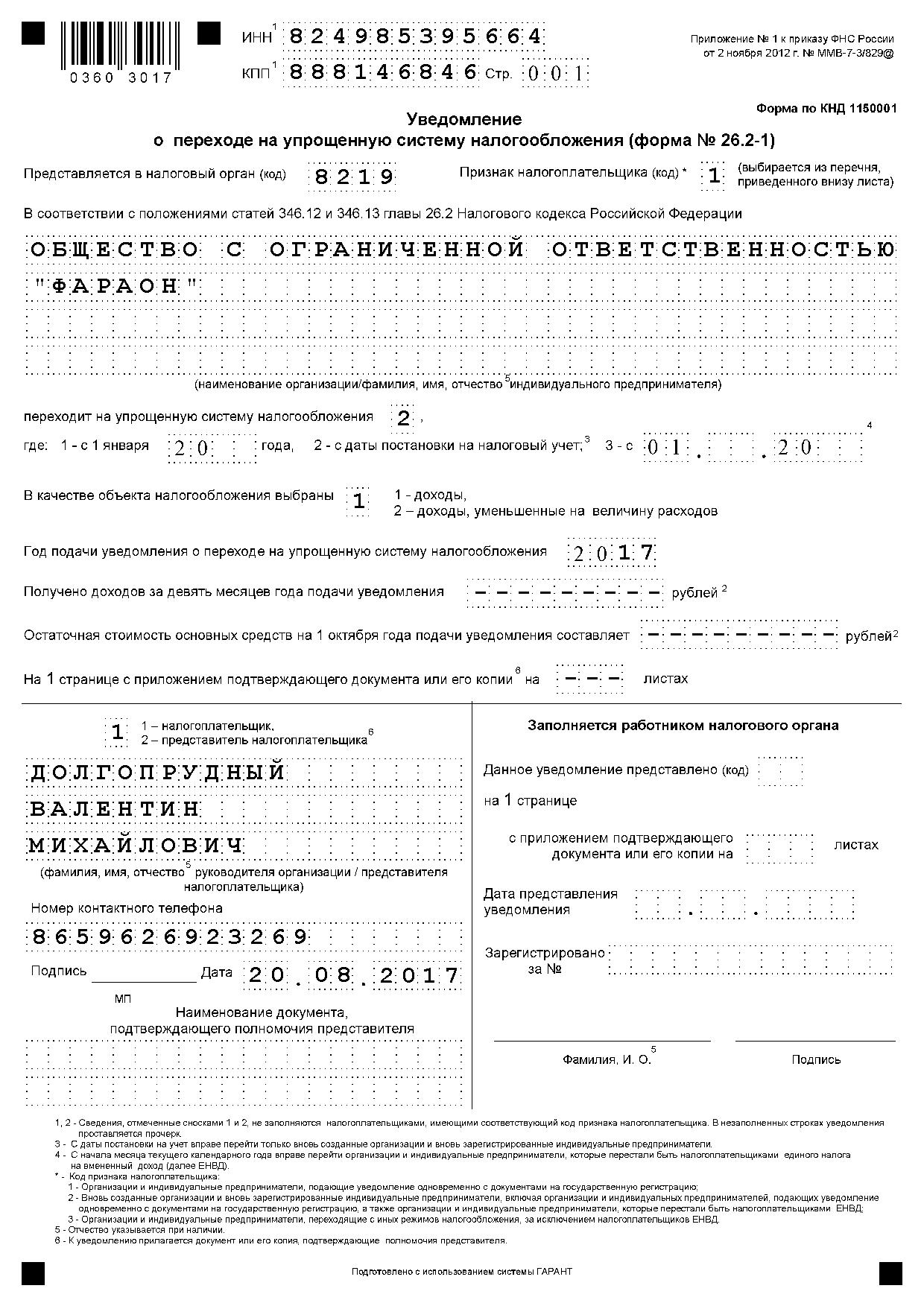

Скачать образец:

Пример уведомления о переходе на УСН

Для чего подается уведомление о переходе на УСН

Упрощенная система налогообложения, безусловно, имеет свои преимущества. Так, большинство небольших организаций и ИП будут уплачивать вместо многих разных только один налог — 6% от доходов или 15 %, если доходы будут уменьшены на величину расходов.

В частности, организации на УСН не уплачивают налог на прибыль и на имущество (исключения установлены ст. 346.11 Налогового кодекса РФ), на добавленную стоимость (тоже за некоторым исключением). Индивидуальные предприниматели – НДФЛ (за себя, страховые взносы остаются), налог на имущество (которое используется в предпринимательских целях), НДС (есть исключения). Безусловно, как работодатели они производят соответствующие отчисления в ПФР, уплачивают страховые взносы, а также уплачивают все иные налоги в соответствии с налоговым законодательством РФ.

Сроки уплаты налога при УСН:

- юридические лица – до 31 марта (включительно)

- физические лица (ИП) – до 30 апреля (включительно)

Заполнение уведомления о переходе на УСН

Форма документа установлена приказом Федеральной налоговой службы от 02.11.2012 г. № ММВ-7-3/829@. Найти бланк уведомления можно и на официальном сайте службы, и в любой правовой системе. При заполнении понадобится информация о ОГРН (ОРГНИП), КПП организации. Код налоговой можно определить с помощью специального сервиса на сайте ФНС. Если от заявителя действует представитель по доверенности от юридического лица или индивидуального предпринимателя, он заполняет соответствующие графы от своего имени и прилагает копию паспорта и доверенности.

Сроки подачи уведомления о переходе на УСН

Вновь созданные организации и ИП могут подать данное уведомление в течение 30 календарных дней после регистрации их в ФНС (выдачи свидетельств ОГРН или ОГРНИП).

Ранее созданные юридические лица и ИП по общему правилу могут перейти на УСН только с начала нового календарного года, т.е. с 01 января. А уведомление о переходе на УСН подают до 31 декабря.

Если ранее зарегистрированная фирма была плательщиком Единого налога на вмененный доход, уведомление о переходе на УСН она может подать уведомление в течение 30 календарных дней с того дня, когда была прекращена обязанность по уплате ЕНВД. Организация вправе перейти на УСН ЧС начала того месяца, когда обязанность по уплате ЕНВД была прекращена.

Что будет при нарушении таких сроков? Налогоплательщик не вправе будет применить УСН, о чем информируется налоговыми органами.

Уведомление о переходе на УСН носит заявительный характер, и налоговый орган обычно не подтверждает право перехода на такой специальный налоговый режим. Если документ, подтверждающий факт использования режима необходим, рекомендуем письменно обратиться в ФНС. С заявлением в свободной форме с просьбой подтвердить факт применения УСН. Сотрудники налогового органа обязаны рассмотреть заявление и сообщить, что в соответствии с уведомлением о переходе на УСН организация применяет этот режим с такой-то даты (года).

Задайте свой вопрос юристу